吴伟志, 从事证券行业23年,经历了三轮牛熊转换,在投资上犯过多次错误,最终摸索出了一套自己的投资策略,并曾经在一只股票上获益30多倍,盈利过亿。他是怎么做到的呢?

当记者来到吴伟志办公室的时候,他已经开始了一早的晨会,每天早上八点到十点钟,是他每天与团队的沟通会。记者在墙面上看到许多励志牌,看似简短的语句是吴伟志从业23年来的深切感悟,这是他从犯过的投资错误中总结的教训。

深圳中欧瑞博投资管理股份有限公司董事长 吴伟志:每一个人都一定会犯错,无论是巴菲特还是索罗斯,无论是现在过去和未来他一定会犯错。所以我自己的体会是,做投资从1993年做到现在20多年的时间,我经常跟团队的人讲我说我们最大的财富就是身经百错。

1993年吴伟志刚刚加入特区证券,就遭遇了国债危机,当时他感觉国债的合理价值在180元,当国债涨到190元时就采取沽空策略,结果国债涨到210元遭到了爆仓。这次教训深刻地影响着吴伟志的投资理念,就是不与趋势对抗。

深圳中欧瑞博投资管理股份有限公司董事长 吴伟志:我记忆很深刻,当时身上剩下还有八千块钱,非常痛苦,辛苦了三、四年下来剩下八千块钱。一度怀疑自己是不是合适做这份工作。坦率的说走出这个痛苦,确实是一个花了不少时间走出来的过程,我记得当时单位请了一个星期的假回乡下去,清明节去扫墓,然后去反思,反思这样一种痛苦错在什么地方。

经历了那段最低迷最痛苦的时期之后,吴伟志真正体会到了什么是风险,他开始进行反思。虽然做投资犯错是无法避免的,但是如何“纠错”呢?做国债期货加了杠杆,从那以后吴伟志对杠杆非常慎重。1996年,吴伟志迎来了从业后的首个牛市,大盘上涨了150%,但是吴伟志收益没有超预期。

深圳中欧瑞博投资管理股份有限公司董事长 吴伟志:进入牛市之后,由于是一种熊市的思维,所以我们会经常不敢持股不敢太长的时间,所以在第一轮当中我们赚了小钱,没赚大钱。所以我们最大的收获是当牛市结束的时候,我们明白了什么是牛市,怎么才能在牛市中赚到钱,这是我们在第一轮牛市当中最大的收获。

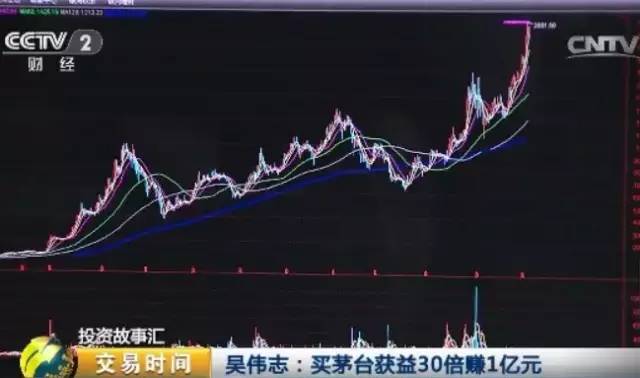

第一轮牛市让吴伟志认识到,做短线不挣钱,而且非常辛苦。他深刻领悟到“短线是银,长线是金”,他开始潜心研究可以长线持有的优质公司。从2002年到2007年,他选择了贵州茅台并坚定持有,这次长线投资让他收获了30多倍的回报,投入300万元,5年变成了1亿多元。

深圳中欧瑞博投资管理股份有限公司董事长 吴伟志:2005到2006年的牛市是消费升级,贵州茅台、云南白药这样的股市。在牛市当中怎么赚钱,很简单,选择最好的行业和公司买入持有,持有到退潮的时候,在过程中的小波动尽量不要做它的交易。

作为白酒行业的龙头股,买茅台的股民很多,但是像吴伟志这样获益30多倍获利过亿多元的并不多。一些著名的私募基金经理虽然曾经重仓茅台,但是在股市大跌的时候没有及时卖出,导致基金净值大幅度回撤。吴伟志为什么能在2007年成功逃顶呢? 2007年吴伟志成立了自己的公司,开始从管理个人的钱转变为管理产品的钱。2007年牛市时,大盘在5000点到6000点之间,吴伟志就分批卖出茅台,第一次成功逃顶。2015年元旦,吴伟志就预感到了大盘的风险,到了5月份,吴伟志果断减仓,第二次成功逃顶。

深圳中欧瑞博投资管理股份有限公司董事长 吴伟志:它的调整幅度会比大家想象得深,所以我们当时的减仓不是减到七成,是减到五成加两成,减到三成。我们已经做出了一个在牛市之中减仓最大胆的决定。

吴伟志两次成功逃顶不是偶然,他判断大盘风险有四大指标。第一大指标是看市盈率,根据他十多年的研究,他认为A股半流通时代市盈率在15-45倍之间,然而 2007年已经到了60倍,所以他选择落袋为安。2015年4月创业板市盈率达到180倍,超过2000年纳斯达克,创造人类历史最高纪录,所以他认为顶部到了。吴伟志判断大盘风险的第二大指标是看市场情绪。

深圳中欧瑞博投资管理股份有限公司董事长 吴伟志:行情总是在绝望中产生,第一个关键词叫绝望。在犹豫中发展,第二个情绪的关键词叫做犹豫,第三句话叫做在乐观中成熟,在疯狂中结束,所以对应这四个关键词绝望、犹豫、乐观、疯狂。所以我们在任何一个时候,我们只要对目前市场情绪去评价一下,市场是哪个关键词。

吴伟志的第三个指标是政策导向,密切关注监管层对市场的政策走向的看法,如果认为市场太热了,要打压;如果认为市场太低迷了,要扶持。第四个指标是吴伟志摸索出来的技术体系。

深圳中欧瑞博投资管理股份有限公司董事长 吴伟志:就是大家常用的技术分析的指标体系,只不过我们对它有几项,我们用的一些中长性的指标体系结合在一起来判断。它可以把短线的杂音给过滤掉,同时它在判断这种拐点上,有比较高的准确率。

在私募圈内,上一年还是冠军,下一年就清盘的案例比比皆是。吴伟志坦言,他之所以最近三年分别取得31%、28%和45%的年化收益,是因为他建立了自己的投资体系,那就是“春播、夏种、秋收、冬藏”的投资方法。

在吴伟志家的书房,记者看到了《易经》、《道德经》、《论语》等书籍,他喜欢国学。吴伟志坦言,2009年之前,他主要阅读金融、经济和证券方面的书,2009年之后,他主要阅读哲学和国学书籍。

深圳中欧瑞博投资管理股份有限公司董事长 吴伟志:最正确的决断选择,我们觉得他不仅仅取决于金融知识和技能,更来自于强大的内心。我们更看重的是什么?第一点不要犯致命的错,第二点不二犯,同样的错不要犯两次,当然我们很强调一点,及时发现错误,纠正错误。

每到周末,吴伟志都会选半天的时间去打高尔夫球,这是他最喜爱的户外运动。吴伟志认为,打高尔夫球和做投资非常相似,因为不同的球杆用来打不同的距离,而不同的环境更要用不同的球杆来打。

深圳中欧瑞博投资管理股份有限公司董事长 吴伟志:打高尔夫球,他也是一种以失误来体现业绩的一个运动。做投资也是一样的,如果你出现了重大的投资失误,你损失的本金的30%、40%、50%,你要再赚钱。你首先要把损失拿回来,这是非常困难的。

在23年的投资生涯中,吴伟志总结出了在牛熊轮换周期中“春播、夏种、秋收、冬藏”的投资哲学。他认为,不同的季节做适合的事,战略方向正确,好的投资结果就顺理成章了。春天寻找优秀的成长股逐步建仓;夏天必须高仓位持有;秋天里最重要的是及时守住胜利的果实;冬天,多陪陪老婆孩子、研究好下一个春天播种什么。

深圳中欧瑞博投资管理股份有限公司董事长 吴伟志:这个策略是要跟随环境变化而变化,这就跟四季穿不同的衣服是一样的道理。但是策略适配这四个字是永远不能变的。什么季节,什么环境,应该做那个环境正确的事,这是我们对投资的一点理解。

而对于目前股市的看法,吴伟志说,当前正处于熊末牛初的过渡时期,过去通常是6个季度,要有充分的耐心进行“春播”。回看20世纪以来的美国,正是一轮又一轮新经济成为经济增长的接力棒,拉动美国股市不断创出新高。吴伟志告诉告诉记者,他正在寻找A股下一轮牛市可能爆发的领域,寻找第四轮牛市的大牛股。

深圳中欧瑞博投资管理股份有限公司董事长 吴伟志:每一轮牛市,最优秀的成长股,他都是深深的打上那个时代的烙印。比如我们回顾过去的牛市,1996年的牛市,当时是彩电走入千家万户。所以我们看到长虹发展是那一轮牛市的最优秀的市场股。在接下来这段时期往后,我们觉得最看好的几个领域,一个是人工智能,两大领域,一个领域是人工智能在汽车方面的应用,还有一个领域,就是人工智能在医疗领域的应用。

投资心语:

“我经常跟团队的人讲,我说我们最大的财富就是身经百错。”

“在牛市当中怎么赚钱,很简单,选择最好的行业和公司买入持有。”

“不做短期舒服长期错误的事, 一定要坚持做长期正确的事情,即使短期不舒服,难受。”

- 稀缺!上半年、近五年、近十年收益同时上榜1

长期优秀业绩背后有四大核心支柱。

- 稀缺!上半年、近五年、近十年收益同时上榜1

- 张军对话辜朝明:日本资产负债表衰退对中国的

两人都认为中国需要让财政政策更加积极有力。

- 张军对话辜朝明:日本资产负债表衰退对中国的

- 如何看美国银行危机?中欧瑞博吴伟志:高潮或

这个阶段止损离场就是典型的低谷转身而去。

- 如何看美国银行危机?中欧瑞博吴伟志:高潮或

- "资本市场只有一个信仰永远正确!"中欧瑞博

上世纪70年代末,在广东英红镇的街头,一位父亲每天骑自行车出去办业务时,喜欢载着五六岁的儿子一同前往

- "资本市场只有一个信仰永远正确!"中欧瑞博

关注公众号

关注公众号 微信服务号

微信服务号