全文字数 | 3584字

阅读时长 | 12分钟

五月份A股市场的整体表现很弱,全月沪深300指数下跌了5.72%,自2月份开始,沪深300已经连续四个月收出月阴线了,并且5月份的跌幅明显放大了。股市的财富效应很弱,除了AI主题仍然顽强在高位震荡中上行,但多数投资人对于这领域已经处于“只敢壁上观的态度”,各种主题热点5月份基本都偃旗息鼓了。

导致市场信心突然减弱,除了市场没有赚钱效应之外,5月上旬公布的宏观经济数据可能是一个导火线。确实,社融和PMI及相关的宏观数据出台,以及地产一手及二手房销售数据重新走弱,让不少关心中国经济的投资人内心打鼓。宏观研究一直不是我擅长和投资的依据,并且我一直认为宏观是果,微观是因!我本人更加关注重视微观的实际情况以及边际变化。

微观上,我关注到的一些现象,确实在需求端短期仍然压力巨大,并且边际还没有出现改善的苗头。首先是地产销售及产业链依然处于收缩状态没有明显改善;其次就业与居民收入转弱的现实与预期还没有改善的苗头。第三是地方政府债务的压力与财政困难的状况还没有解决的迹象。经济现状如此,那股市又将如何呢?本期的伟志思考,我们就这些微观现象与股市情况来进行讨论。

经济与股市都是因变量!

谁是地产大变局中的赢家?

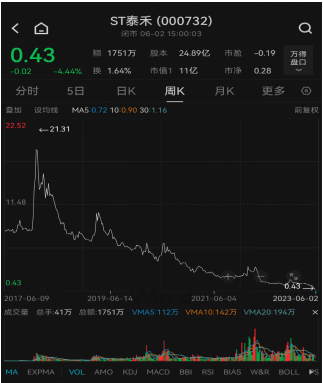

在3月份地产销售小阳春过后,4、5月份各地一二手房的销售成交数据又呈现降温态势,并且各一二线城市二手房挂牌量有进一步大幅增长的态势。关于出险房企保交楼的进展情况,从媒体报道的情况来看,进展也不是很乐观。这么多年来,只有在2021年后才会看到,买新房也会成为高风险的行为,多年的积蓄都掏出来了,加上大笔按揭负债,刚高高兴兴成为有房一族,却不小心掉入了房子可能烂尾,债务需要继续偿还的坑里。幸好党中央高度重视与关怀购房者利益,要求地方政府务必做好保交楼与保民生的工作。但我一直没有想明白,为何2021年之前,这些交楼的事从来不需要政府操心呀,现在却给各地政府添了这么多的乱子与工作量。不应该呀!最近不少A股民营地产公司的股价,在1元面值附近,由于有跌破面值退市的政策,一大批这些公司的股东纷纷开启夺路逃命的模式,这些公司股价开始持续的暴跌,不少公司看来难逃退市命运。

最近读到一些投资人在自媒体写的一些投资地产股遭遇毁灭性财富损失的文章,内心格外的沉重!作为多数普通散户投资者,几年前做梦也很难想象,一家销售上千亿,年利润百亿级的地产公司,竟然市值可以跌到只剩十几亿,并且很快就要退市归零了。那一种多年积累的血汗钱被完全清零,内心会是什么样的一种痛楚,相信只有那些曾经有过这种经历的人(相信只有少数人),才能有感受。我本人早年曾经有过痛苦的投资失败记忆,所以特别能理解这样的痛苦。大小股东财富清零了,那借钱给民营地产公司的金融机构和买了地产信托产品的高净值人群的钱拿得回来不?建筑公司、建材供货商的应收账款能收得回来不?地方政府的应收税款能收得回来不?下一批地方土地能卖的出去么?

在这一轮地产大变局中,受到重创的,绝不仅仅只有那一些高杠杆激进发展的民营地产的老板们,一众的小股东、供应商、金融机构、债权人、购房者、地方政府财政……好像没有一个可以置身事外安然无恙。我努力思考着,谁是这种变局中的赢家呢?至少到此刻,我没有看见哪一些主体,成为这一轮中国房地产大变局的受益者。

我相信,随着情况的继续演变,问题的凸显,解决问题的方法也必然会随之出现。

避免资产负债表衰退的关键是什么?

我们公司各行业基金经理和研究员,一季报出来后,密集调研更新了很多行业与上市公司的情况。普遍的感觉是,消费行业的景气度显著低于预期,中游化工与材料行业价格下行压力加大,景气度依然处于下行的阶段。到了5月下旬,景气度开始向上游原材料传导,煤炭的现货价格也出现了较大幅度的调整….

大家讨论下来,共识是现阶段的内需动力不足。微观看身边朋友收入变化,还是很明显的。去年以来,我到外地和本地调研和交流时,往往会很八卦的问对方收入是否有受到降薪的影响(坦率的说,以前我从来不问这些的,女不问年龄男不问收入)。从接触的人以及他们的家属和朋友草根交流来看,去年以来的降薪还是比较普遍的现象,深圳与内地的公务员、教师,今年金融系统内的降薪动作也比较明显了。最近读到一篇关于星巴克是中年男下岗后体面的去处的文章,结合上市公司财报披露的员工减员数量来看,企业裁员过冬的现象还是比较普遍的。以中国最有名的两个大厂阿里和腾讯为例,阿里2023年3月31日员工235216人,过去5个季度减少员工24100人,降幅为9.29%。腾讯2023年3月31日员工数量106221人,过去4个季度减少了9992人,降幅为8.59%。全中国赚钱能力最强的两家公司尚且如此,大的就业环境情况可见一斑了。财务困难就降薪减员,这种头疼医头脚痛医脚的权宜对策,肯定不是解决问题的正确方法,相反,可能会让经济落入通缩的循环中。需要决策层认真研究,寻找正确的有效的治本的药方!

去年辜朝明的新作《大衰退时代》曾经一度引发经济界的热议,最近厦门大学赵燕菁教授发表的一篇《债务是经济重启的关键》的文章,也同样引发了热烈的讨论。中国经济当下究竟是流动性陷阱还是通缩?关于这个问题我看网上专家们争成一片,我本人不懂宏观经济,确实对此没有判断能力与发言权。但是从本人对于多次海外经济衰退与资本市场的历史情况来看,结合辜朝明与伯南克在他们书上的观点和历史经验来看,每当宏观经济有较大的下行压力时,政策的应对方式和力度,对最终结果的影响还是有着很大的差异的。

纵观全球经济史,重大级别有着系统性影响力的下行周期,我记忆深刻的有三次,第一次是1929年的美国大衰退,第二次是1990年之后日本地产与资本市场的长周期下行,第三次是2008年美国次贷危机。这三次的监管环境与宏观应对政策的力度是有很大的差异,结局也是有着重大的差别。第一次大家都知道,由于当时还没有美联储央行和应对机制,可以说宏观政策上几乎是无药可用,几乎完全靠经济体自身的免疫能力逐渐自我修复。大家可以看到,最终衰退与萧条持续的时间很长,杀伤力巨大。第二次日本是央行和政府在下行过程中,采取了有节制的阶段性对货币与财政政策的适当刺激与宽松,我们看到的结果是好于1929年的,没有出现大萧条,但是重回增长与景气的速度很慢。第三次是伯南克这一个大萧条研究的专家来应对次贷危机,坚决采取量化宽松的猛药,直接稳定住资本市场与房地产市场的价格,地产与股市价格的快速修复,让投资人与金融机构的资产负债表避免了落入“资产负债表通缩”的负反馈中,因此这一次也是三次中,最快走出困境的一次。从历史我们不难看明白,避免资产负债表衰退的关键点—是稳住资产的价格!如果资产价格出现崩盘式下跌,那么每一个微观主体都会面临必须卖资产、还债、降杠杆的负循环中。如果多数微观个体都采取类似的“理性行为”,那么宏观数据会呈现出什么样的画面,就可想而知了。房产和股票,是大多数微观个体资产负债表中最主要的资产构成,稳住房价与股价应该是破解负反馈的牛鼻子。

近期股市情况与策略

今年以来,我们一直反复强调,市场处于春季震荡当中,中短期的角度看,市场并非处于收获的季节而是处于播种的季节。从二月份开始,市场逐渐下行调整了四个月,很多投资者把曾经拥有的账面浮盈又还回去了,心情与情绪有点低落。其实这种现象本身就是春季固有的特征之一。

其实从2021年初市场股票型基金销售进入阶段性火爆以来,市场整体赚钱效应在过去的两年零3个月中,是很不理想的。5月31日,某知名财经大V在微博上发了一条信息,援引了2021年1月18日新浪财经的一则新闻并附上了点评:“***竞争优势企业基金首募规模1400亿破纪录,预计配售比例低于10%”,两年多下来,该基金今日净值0.58元,累计亏损42%。这条信息在微信群和自媒体中广泛流传,对于该消息仁者见仁智者见智。近期媒体也报道了,公募基金的销售5月份陷入了近几年的冰点。看来,在顶峰慕名而来的投资者这一次跟以往还是一样,遭遇了高位接盘的窘境。就在我正在写这篇文章的时候,一位商学院的老同学发信息问我,说最近基金销售这么冰冷,是不是他可以加一些仓了?顺便让我查一下最近一次他追加认购我们产品的时间和收益情况。我安排客服的同事查了一下他持有我们基金的情况,上一次追加认购时间是2022年11月20日,也是在市场很冷的时候,他让我把客服同事的联系方式推给他,他想最近一个开放日追加一些投资。于是我将下面这张天风证券最近整理的股债收益比较图(见下图)发给他:

并附上我的一段话:“上一次您追加投资也是在市场很悲观的时候,看来**兄真是少数能够做到市场恐惧时我贪婪,市场疯狂时我恐惧的人!佩服!”

投资的好时机与坏时机,总是与我们的情绪高低成反比的。越是大家亏损严重,市场估值与投资者情绪都处于低位,基金销售陷入冰点时,这时候应该认真思考的是机会是不是临近了?

用一句大家熟悉的话作为这篇文章的结语:“莫在顶峰慕名而来,莫在低谷转身而去”!

吴伟志

2023年6月4日

★ 伟志思考 | 2023 往期回顾 ★

风险提示

本报告所载信息和资料来源于公开渠道,本公司对其真实性、准确性、充足性、完整性及其使用的适当性等不作任何担保。在任何情况下,本报告中的信息、观点等均不构成对任何人的投资建议,也不作为任何法律文件。本公司不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。

- 伟志思考:2026年展望--感恩时代拥抱牛

相信2026年中国资产的慢牛依然是百花齐放的。

- 伟志思考:2026年展望--感恩时代拥抱牛

- 伟志思考:主观选股型基金2026年能否迎来

牛市过程中,切忌拔苗助长!欲速则不达!

- 伟志思考:主观选股型基金2026年能否迎来

- 伟志思考:中美领导人的釜山会晤具有历史性意

对于优质的权益类资产,淡化市场杂音扰动,静待庄稼成熟。

- 伟志思考:中美领导人的釜山会晤具有历史性意

- 伟志思考:这个小长假为何成了真正的“黄金”

耐心等待庄稼成熟,在秋天未到时,太早退出市场并非上策。

- 伟志思考:这个小长假为何成了真正的“黄金”

关注公众号

关注公众号 微信服务号

微信服务号